联赢激光拟定增募资不超9.9亿元股价跌1.12%

日前,连赢激光披露了2022年向特定对象发行a股股票的计划截至今日收盘,连赢激光报27.26元,跌幅1.12%

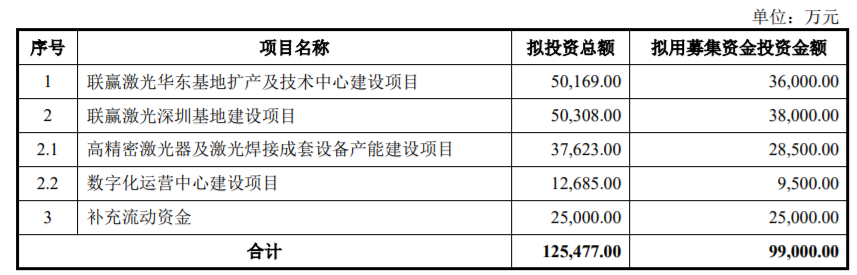

连赢激光本次向特定对象发行股份募集资金总额不超过9.9亿元扣除发行费用后的净额拟投资于连赢激光华东基地扩产及技术中心建设项目,连赢激光深圳基地建设项目及补充流动资金

连赢激光深圳基地建设项目由发行人实施,分为高精度激光及激光焊接成套设备能力建设项目和数字化运营中心建设项目两个子项目。

高精度激光及激光焊接成套设备生产能力项目总投资37623万元,拟使用募集资金投资额28500万元,建设期2年经计算,项目税后内部收益率为17.08%,税后投资回收期为7.09年截至本计划发布日,公司已支付本项目建设用地出让金,正在办理土地权属证书,该项目已取得深圳市坪山发改局颁发的备案批文,备案证号为:深坪山发改备案0091号,项目涉及的环评手续未履行

数字化运营中心建设项目总投资12685万元,拟使用募集资金投资额9500万元,建设期3年项目有利于提升公司整体数字化水平和管理水平,不单独产生效益截至本计划发布日,公司已支付本项目建设用地出让金,正在办理土地权属证书,该项目已取得深圳市坪山发改局颁发的备案批文,备案证号为:深坪山发改备案0091号,项目涉及的环评手续未履行

关于补充流动资金项目,为满足公司业务发展对流动资金的需求,公司拟使用不超过2.5亿元的募集资金补充流动资金,以满足公司未来业务发展的资金需求,提高公司持续盈利能力,优化公司资本结构,降低财务费用,增强公司资本实力。

本次募集资金投资项目符合行业发展趋势,符合公司发展战略,有利于提高公司的生产能力,供应能力,客户服务能力和品牌知名度,从而提升公司的长期盈利能力和综合竞争力,实现公司的长期可持续发展,维护股东的长期利益。

本次向特定对象发行的股票类型为在中国境内上市的人民币普通股,每股面值为人民币1.00元。

本次发行将全部采用向特定对象发行a股的方式进行,经上海证券交易所核准和中国证监会核准后,在有效期内的适当时机向特定对象发行。

本次向特定对象发行对象为不超过35名符合法律法规的特定对象,包括证券投资基金管理公司,证券公司,信托公司,财务公司,资产管理公司,保险机构投资者,合格境外机构投资者,其他境内法人投资者,自然人或其他合格投资者所有发行人以人民币现金认购本次发行的股票,价格相同

本次向特定对象发行股票采用询价发行方式本次向特定对象发行股票的发行价格不低于定价基准日前二十个交易日公司股票交易均价的80%

本次发行股票数量根据募集资金总额除以发行价格确定同时,本次发行股份数量不超过本次向特定对象发行前公司总股本的30%,即本次发行股份数量不超过8,976万股最终发行数量上限以中国证监会规定的拟注册股份数量上限为准

本次发行完成后,发行对象向特定对象认购的发行物自发行结束之日起6个月内不得转让限售期满后,本次向特定对象发行的股票将在上海证券交易所科技创新板上市交易本次发行完成后,公司在本次发行前累计的未分配利润将由公司新老股东在本次发行后按股份比例分享

截至本预案公告日,本次发行的发行对象尚未确定,因此无法确定发行对象与公司的关系本次发行最终是否存在因关联方认购本次发行的a股而导致的关联交易,将在本次发行结束后公布的发行报告中披露

本次发行前,公司控股股东为韩金龙,实际控制人为韩金龙,牛增强韩金龙直接持有公司股份2847.44万股,占公司总股本的9.52%,韩金龙配偶李进持有公司股份782.46万股,占公司总股本的2.62%,牛增持公司股份1267.66万股,占公司总股本的4.24%,牛的增强配偶持有公司股份44.69万股,占公司总股本的0.15%韩金龙,牛增强合计控制公司16.53%的股份

本次向特定对象发行股份数量不超过8,976万股若假设本次发行股份数量为8,976万股,则本次发行完成后公司总股本为38,896万股,韩金龙,牛增强仍将控制公司12.71%的股份韩金龙,牛增强控制的股份虽不足50.00%,但除控股股东韩金龙外,公司无其他持股5%以上的股东自公司成立以来,韩金龙长期担任公司董事长,总经理,牛增强长期担任公司董事,副总经理,目前担任公司副董事长,参与公司经营管理,可对公司股东会,董事会产生重大影响因此,韩增强总结,本次发行不会导致公司控制权的变更

向特定对象发行的计划及相关事项已经公司第四届董事会第八次会议审议通过。仍然需要以下批准程序:

1.本次向特定对象发行尚需公司股东大会审议通过,

2.本次向特定对象发行尚需获得上海证券交易所的审批,

3.本次向特定对象发行须经中国证监会核准登记。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

相关内容

- 重磅推荐—44万亿中国消费品市场的增长新机遇(2023-06-24)

- 重磅!哈银消费金融拿出风控绝招,全面升级征信体系(2023-05-23)

- 佳莱科技:品质是企业最好的名片(2023-05-19)

- 市地方金融监管局局长褚冰带队到卫康集团调研上市工作(2023-05-18)

- 兆新股份业绩说明会谈未来发展战略(2023-05-18)

- 龙湖集团2029年9月到期美元债势创12月5日以来最大涨幅(2023-05-18)

- 徐翔带领散户先赢一局?华丽家族股东大会21项议案全被否,交易(2023-05-18)

- 华帝股份净利润连年下滑:盈利能力持续堪忧,踩雷坏账数亿(2023-05-18)

- 美股异动塔吉特TGT.US绩后涨超2%百货商店板块跟涨(2023-05-18)

- 无惧“过山车”行情美国地区银行高管买入自家股票(2023-05-18)

- Netflix低价广告套餐月活跃用户达到500万(2023-05-18)

- 信也科技FINV.US发布2023年Q1财报:营收30.5亿(2023-05-18)

- 被《人民代表报》重磅报道 国盛科技缔造新业态(2023-04-01)

- 高质量发展·大湾区中小企业峰会暨正誉2023-2033年战略(2023-03-04)

- 展会首日丨盛况来袭!特莱顿防潮带您一起直击展会现场(2023-03-04)

- 特莱顿防潮联合广州设计周推出的“红棉奖·最美地下空间设计奖”(2023-03-04)

- 中国大消费CXO年度颁奖盛典,和府捞面发展实力获肯定(2023-03-03)

- 易之道文化汲取易经精粹 推出实用风水课程(2023-02-04)

- 河南将取消限制楼市需求的政策业内:一些限购限贷等已不合时宜(2023-01-03)

- 人保投控运营管理有限公司正式挂牌将协调联动不动产和养老产业(2023-01-03)