“双碳”主题产品或迎爆发式增长!公募掘金三大投资机会

在技术进步和政策导向的双轮驱动下,双碳领域成为市场热点板块从主动投资工具到现在的被动投资工具,基金公司也在加紧布局今年以来,名称中带有碳的基金数量急剧增加

从业绩来看,这些双碳主题基金表现出熊市抗跌,牛市跟进的特征在大众投资者看来,双碳的转型路径漫长,涉及行业广泛,双碳趋势下围绕能源改革,碳减排,间接受益板块存在投资机会伴随着碳中和理念深入人心,双碳主题基金产品将迎来爆发式增长

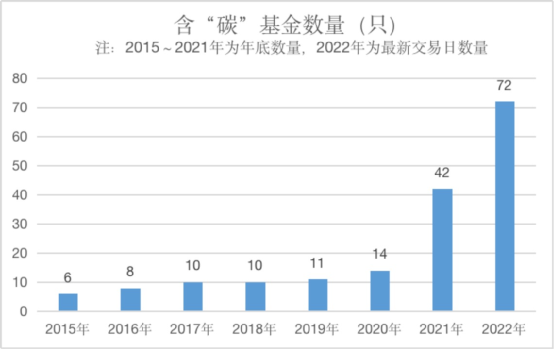

含碳的基金数量激增。

公募正在密集布局低碳,双碳等相关主题基金,名称中带有碳的基金数量激增日前,年内已有30只此类基金成立

从过往数据来看,基金公司布局碳基金的步伐明显加快2015年末,名称中带碳的基金只有6只,2020年底和2021年底,这一数字分别为12个和42个,截至2022年8月5日,名称中带有碳的基金有72只也就是说,在今年7个月左右的时间里,已经有30只相关主题基金陆续成立,超过了去年全年28只的数据

具体来看,各国政府的顶层设计相继实施:中国承诺到2030年和2060年使二氧化碳排放峰值碳中和,欧盟立法明确到2050年碳中和目标,美国重返《巴黎协定》碳减排,碳中和以及追求可持续发展已经成为全球变化下的必然趋势在这个过程中,能源结构正在发生变化,碳减排和碳捕获技术在各行各业的应用和迭代,以及碳交易机制的建立,碳的市场定价等诸多方面都孕育着投资机会

此外,遵循碳中和低碳原则已经成为国际金融和投资界的普遍理念,越来越多的国内外基金持有人倾向于投资符合ESG理念的产品对于中国基金公司来说,未来开拓国际市场,吸引国际资金也需要重视碳中和,可持续发展的原则

时代基金也表示,最近几年来,贯彻ESG——环境,社会,治理原则的责任投资理念深入人心2006年,负责任投资原则组织在联合国的支持下成立PRI将责任投资定义为:这种投资将ESG因素纳入投资决策,并积极行使股东投票权,以提高回报,更好地管理风险,并对现实世界产生积极影响PRI为大多数投资机构建立了ESG投资的基本原则和框架此后,ESG投资和责任投资的概念在全球资产管理行业迅速发展将环保,社会责任等因素纳入投研体系——这也是资产管理行业的必然发展趋势

诺德基金基金经理谢毅分析,一方面,低碳是全球趋势,新能源在能源供应中的比重逐渐增加特别是在当前的国际形势下,欧洲将不遗余力地推动清洁能源的发展,以减少对俄罗斯的能源依赖

其次,低碳也是国内政策大力支持的发展方向,中国在光伏,风能,储能等领域积累了不同程度的竞争优势有能力在全球市场抢占份额这几点使得低碳既有政策,又有全球趋势,还具有国内优势,是很好的投资方向谢伟进一步说道

公开发行掘金的三个投资机会

碳中和是时代的主题机遇,细分产业链存在丰富的投资机会为了把握这一大有可为的主题机会,公募机构正如火如荼地探索赛道的投资机会

谈及碳中和相关子赛道的投资机会以及与新能源板块的区别,诺德基金基金经理谢毅分析,新能源分为两个部分,一个是能源供给端,一个是能源消费端供给侧包括光伏发电,风电,水电,核电以及相关的储能,配电和输电环节消费端是用新能源替代消耗化石能源的传统产品,如电动汽车,氢燃料汽车等

他说,这些都是低碳的新能源和组成部分,但低碳的范围更广,包括节能,环保,碳捕获,碳中和,碳交易等领域一般来说,低碳的概念更宽泛,但目前来看,新能源是更成熟的一个

据创和信基金FOF投资部介绍,碳中和低碳涉及到社会运行的方方面面目前该领域明确的投资机会主要集中在三个方面

第一,能量转化在大力发展可再生能源的过程中,清洁能源生产上下游相关企业,甚至一些传统能源企业因为供需格局的改善,也有投资机会第二,碳减排一方面,能有效节能减排的行业和企业会发展得更可持续,另一方面,掌握或突破碳捕集与封存技术的企业也会受到市场的青睐第三,碳中和趋势的间接受益目标新能源汽车带来的智能化趋势,碳税和碳交易带来的相关金融服务支持等

至于新能源和碳中和在投资上的区别,金创何新基金FOF投资部认为,前者是后者内涵的一部分,碳中和离不开能源结构的改变和清洁能源的发展但碳中和带来的投资机会不仅仅局限于新能源,还会在传统行业创造一些机会比如,为了实现碳中和,农业生产需要探索基因工程育种,人造肉等领域的相关技术,在钢铁冶炼中,氢气炼钢可能取代传统的高炉炼钢,在建材行业,合成水泥将取代传统的石灰石分解工艺等等

博时基金表示,双碳既包括新能源等加法项,也包括传统产业减排改造带来的减法项新能源板块本身就是双碳做加法

伴随着在双碳领域的深入投资和广泛布局,市场上现有的相关基金也取得了较为亮眼的回报当基金赚钱效应显著时,有碳的基金平均业绩超过市场平均水平,在市场环境不好的时候,含碳基金的平均表现相对抗跌

据记者统计,2019年,全市场所有基金的平均年收益率为22.49%,而11只碳基金的年业绩为39.92%,2020年,全市场基金年均回报率为26.10%,14只有碳的基金年度业绩再次大幅跑赢整体,年均业绩67.92%,2021年全市场基金年平均收益率为6.67%,42只有碳的基金年平均业绩为21.99%。

今年以来,股市大幅波动全市场基金今年平均收益率为—5.23%,而72只碳基金今年平均业绩为—1.75%,相对抗跌

当然,不容忽视的是,在充满机遇的同时,碳中和领域的投资也充满了不确定性谢毅表示,目前行业和市场都在这个大领域进行探索面对全新的行业,我们面临着许多创新和一些不确定性

比如,谢毅认为,从传统的角度来看,电池制造等行业不属于低碳环保的范畴,纽扣电池,消费电池都不环保但一旦制成动力电池替代化石燃料,其环保性就会体现出来

双碳主题基金迎来百花齐放。

碳中和的定义已经得到认可,但碳中和基金的概念还没有统一的标准在这种情况下,每个基金对于哪些公司和项目符合碳中和理念有不同的逻辑

在业界看来,作为未来40年投资的出路,碳中和时代已经到来各类相关主题基金的数量将以更高的频率诞生,旨在把握双碳背景下多个相关产业链的投资机会

创合信基金FOF投资一部认为,虽然碳中和的定义和目标是明确的,但实现的过程涉及农业,工业,能源,交通等诸多领域的技术变革和突破,而技术的演进和迭代具有很大的不确定性基金间的差异化判断和尝试,既能分散技术不确定性的风险,又能保持从不同技术路径实现碳中和的可能性因此,应该鼓励碳中和基金的投资开花结果

博时基金表示,碳中和的数据需要进一步标准化,规范化,统一化目前碳中和基金包括新能源,新能源汽车,ESG等基金,以及一些综合了加减法方向的综合性碳主题基金数据标准标准化后,还可以和ESG结合,按照一定的标准,比如碳排放,做出一些新产品

从基金类型来看,目前市场上名称中带有碳的基金有主动权益类产品,普通指数类产品和ETF基金,分别来自数十家不同管理规模的基金公司就被动型产品而言,跟踪的指数也有所不同既有跟踪中证上证碳中性指数的ETF,也有跟踪中证碳中性60指数的ETF

在主动权益类产品方面,碳中和主题也迎来了更多基金公司的布局比如几家公司的碳中和ESG主题混合发起式基金,还有一些公司的碳中和主题混合基金也在等待审批

可以预见,伴随着政策面对碳中和的不断加码,无论是对新兴能源领域的支持,还是对传统高消耗行业的改造,抑或是碳排放权在不同行业主体间的转让和转移,碳中和多层次产业链下的主题投资机会都将不断涌现。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

相关内容

- 重磅推荐—44万亿中国消费品市场的增长新机遇(2023-06-24)

- 重磅!哈银消费金融拿出风控绝招,全面升级征信体系(2023-05-23)

- 佳莱科技:品质是企业最好的名片(2023-05-19)

- 市地方金融监管局局长褚冰带队到卫康集团调研上市工作(2023-05-18)

- 兆新股份业绩说明会谈未来发展战略(2023-05-18)

- 龙湖集团2029年9月到期美元债势创12月5日以来最大涨幅(2023-05-18)

- 徐翔带领散户先赢一局?华丽家族股东大会21项议案全被否,交易(2023-05-18)

- 华帝股份净利润连年下滑:盈利能力持续堪忧,踩雷坏账数亿(2023-05-18)

- 美股异动塔吉特TGT.US绩后涨超2%百货商店板块跟涨(2023-05-18)

- 无惧“过山车”行情美国地区银行高管买入自家股票(2023-05-18)

- Netflix低价广告套餐月活跃用户达到500万(2023-05-18)

- 信也科技FINV.US发布2023年Q1财报:营收30.5亿(2023-05-18)

- 被《人民代表报》重磅报道 国盛科技缔造新业态(2023-04-01)

- 高质量发展·大湾区中小企业峰会暨正誉2023-2033年战略(2023-03-04)

- 展会首日丨盛况来袭!特莱顿防潮带您一起直击展会现场(2023-03-04)

- 特莱顿防潮联合广州设计周推出的“红棉奖·最美地下空间设计奖”(2023-03-04)

- 中国大消费CXO年度颁奖盛典,和府捞面发展实力获肯定(2023-03-03)

- 易之道文化汲取易经精粹 推出实用风水课程(2023-02-04)

- 河南将取消限制楼市需求的政策业内:一些限购限贷等已不合时宜(2023-01-03)

- 人保投控运营管理有限公司正式挂牌将协调联动不动产和养老产业(2023-01-03)