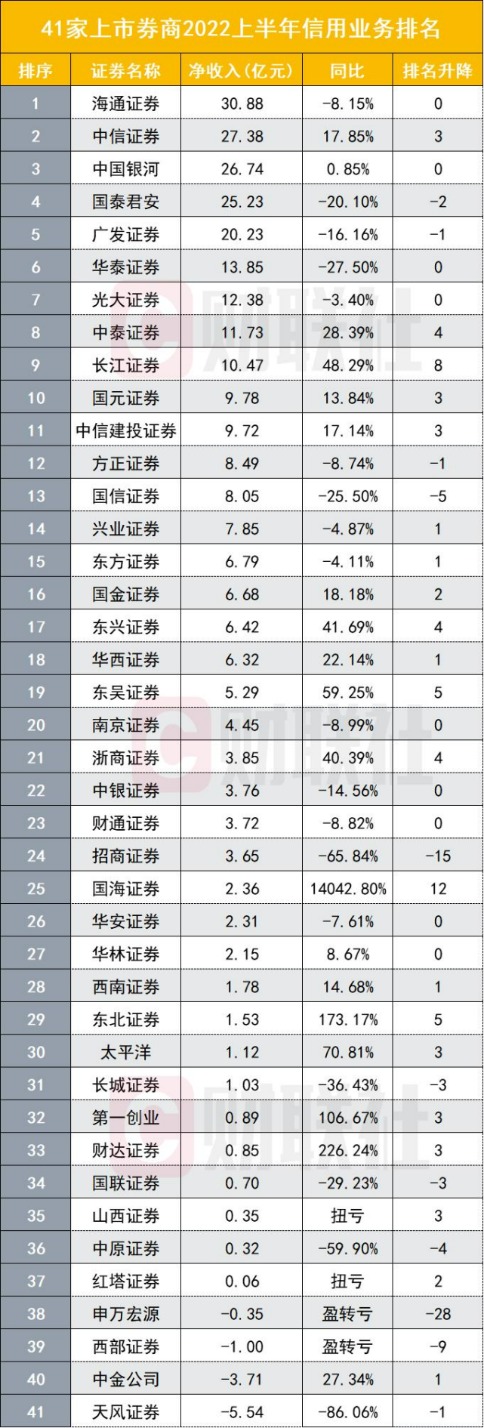

券商信用业务格局生变海通、中信、银河居前三中泰、长江、国元跻身前十

与证券公司自营业务减弱类似,信贷业务也受到了市场调整的影响今年上半年,41家上市券商实现净收入278.55亿元,同比下降6.69%,今年上半年,9家证券公司的信贷业务正在增长,而其他22家证券公司的信贷业务同比下降

今年上半年,信贷业务净收入排名前十的证券公司分别是海通证券,中信证券,中国银河,国泰君安,广发证券,华泰证券,光大证券,中泰证券(。

海通稳坐头把交椅,中信加速追赶。

头部券商信贷业务分化明显,排名也有较大变化。

由于跌幅较小,今年排名第一的海通证券排名与去年同期持平,排名第2的中信证券,同比上升3位,排名第三的中国银河证券,同比没有变化,排名第4的国泰君安同比下降2位。

排名第5的广发证券,同比减少1位,华泰证券和排名第6,7的多数证券同比没有变化,排名第8,9,10位的中泰证券,长江证券,国源证券分别同比上升4,8,3位,成功进入行业前十行列,中信建投排名第11位,同比上升3位。

中信证券追赶海通证券的步伐正在加快去年同期,海通证券信贷业务净收入超过中信证券10.38亿元,两家公司去年上半年信贷收入分别为33.62亿元和23.24亿元,今年上半年,两家公司信贷收入差距缩小至3.5亿元,目前信贷收入分别为30.88亿元和27.38亿元

三家券商跌出行业前十去年同期信贷业务净收入排名第8的国信证券,今年上半年大幅下滑25.50%,排名第13,去年同期排名第9的招商证券,今年上半年大幅下跌65.84%,排名第24位,去年排名第十的申万宏源今年上半年扭亏为盈,亏损0.35亿元去年同期其净收入为人民币9.47亿元,排名第38位

目前部分头部券商的信贷业务并不突出今年上半年,CICC信贷业务净亏损3.71亿元,亏损幅度明显缩小,去年同期亏损5.11亿元

此外,国海证券,财达证券,东北证券,第一创业去年同期基数较小,收入同比增速最高,分别为14,042.80%,226.24%,173.17%,106.67%。

除CICC和申万宏源上述亏损外,西部证券和天风证券分别亏损1亿元和5.54亿元,其中西部证券同比由盈转亏,去年同期盈利1.46亿元,天风证券亏损扩大,去年同期亏损2.98亿元。

信贷业务的马太效应并没有太大改变按照前五名收入占比形成的行业集中度,今年前五名券商的信贷业务净收入为130.46亿元,占41家上市券商的46.84%,较去年上升0.25个百分点,数值为去年同期的46.59%

一些经纪人计提减值准备。

多年后,受市场调整因素影响,不少券商因股票质量,金融综合等信贷业务表现不佳,计提了资产减值准备。

东方证券在公告中提到,2022年上半年,公司计提各类资产减值准备共计10.44亿元,使公司2022年上半年净利润减少7.83亿元,占公司最近一个会计年度经审计净利润的10%以上其中,买入返售金融资产减值准备8.61亿元,主要为未按约定履行回购或补充质押义务的股票质押项目

日前,金龙股份发布公告称,公司及控股子公司中山证券已于2022年上半年对各类资产计提减值准备,共计2013.42万元其中,中山证券本期计提融资资金减值准备1657.72亿元

日前,华西证券发布公告根据测算,公司2022年1—6月计提减值准备1.83亿元,占2021年经审计净利润的11%其中,计提融出资金减值准备640.2万元

日前,哈投股份发布信用减值损失计提公告公司及全资子公司江海证券2022年1—6月计划计提各项资产信用减值损失共计1993.57万元,减少2022年1—6月归属于母公司股东的净利润1495.18万元其中,2022年1—6月计提买入返售金融资产减值3953.21万元

日前,中原证券发布资产减值准备计提公告2022年第二季度计提信贷减值准备1.63亿元,计提其他资产减值准备1.65万元,其中买入返售金融资产1.28亿元

同日,太平洋证券公告称,公司及子公司2022年上半年计提资产减值准备3.15亿元,其中买入返售金融资产减值准备2.4亿元。

CICC非银研究报告指出,融资业务的资产质量得到巩固,减值压力有所缓解今年上半年,上市券商信用减值损失同比下降29%至17亿元,占利润总额的1.9%,华泰,广发,郭俊,中信这些大券商全部扭亏为盈

市场环境方面,2022年上半年,受市场行情影响,融资融券业务市场规模下降截至2022年6月底,市场融资融券余额1.60万亿元,比上年末下降12.5%,其中,融资余额1.51万亿元,较去年末下降11.8%,融券余额935.62亿元,较去年末下降22.1%

CICC非银研报指出,两融余额随市场下行,股票质押维持低位,信用减值持续缓解,债券资产增长贡献增量利息收入。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

相关内容

- 重磅推荐—44万亿中国消费品市场的增长新机遇(2023-06-24)

- 重磅!哈银消费金融拿出风控绝招,全面升级征信体系(2023-05-23)

- 佳莱科技:品质是企业最好的名片(2023-05-19)

- 市地方金融监管局局长褚冰带队到卫康集团调研上市工作(2023-05-18)

- 兆新股份业绩说明会谈未来发展战略(2023-05-18)

- 龙湖集团2029年9月到期美元债势创12月5日以来最大涨幅(2023-05-18)

- 徐翔带领散户先赢一局?华丽家族股东大会21项议案全被否,交易(2023-05-18)

- 华帝股份净利润连年下滑:盈利能力持续堪忧,踩雷坏账数亿(2023-05-18)

- 美股异动塔吉特TGT.US绩后涨超2%百货商店板块跟涨(2023-05-18)

- 无惧“过山车”行情美国地区银行高管买入自家股票(2023-05-18)

- Netflix低价广告套餐月活跃用户达到500万(2023-05-18)

- 信也科技FINV.US发布2023年Q1财报:营收30.5亿(2023-05-18)

- 被《人民代表报》重磅报道 国盛科技缔造新业态(2023-04-01)

- 高质量发展·大湾区中小企业峰会暨正誉2023-2033年战略(2023-03-04)

- 展会首日丨盛况来袭!特莱顿防潮带您一起直击展会现场(2023-03-04)

- 特莱顿防潮联合广州设计周推出的“红棉奖·最美地下空间设计奖”(2023-03-04)

- 中国大消费CXO年度颁奖盛典,和府捞面发展实力获肯定(2023-03-03)

- 易之道文化汲取易经精粹 推出实用风水课程(2023-02-04)

- 河南将取消限制楼市需求的政策业内:一些限购限贷等已不合时宜(2023-01-03)

- 人保投控运营管理有限公司正式挂牌将协调联动不动产和养老产业(2023-01-03)