图解:全球央行年内加息次数已超去年更猛烈风暴还在后面?

距离2022年只有不到半年的时间,但对于世界各地的央行来说,过去的六个月无疑比去年更忙...

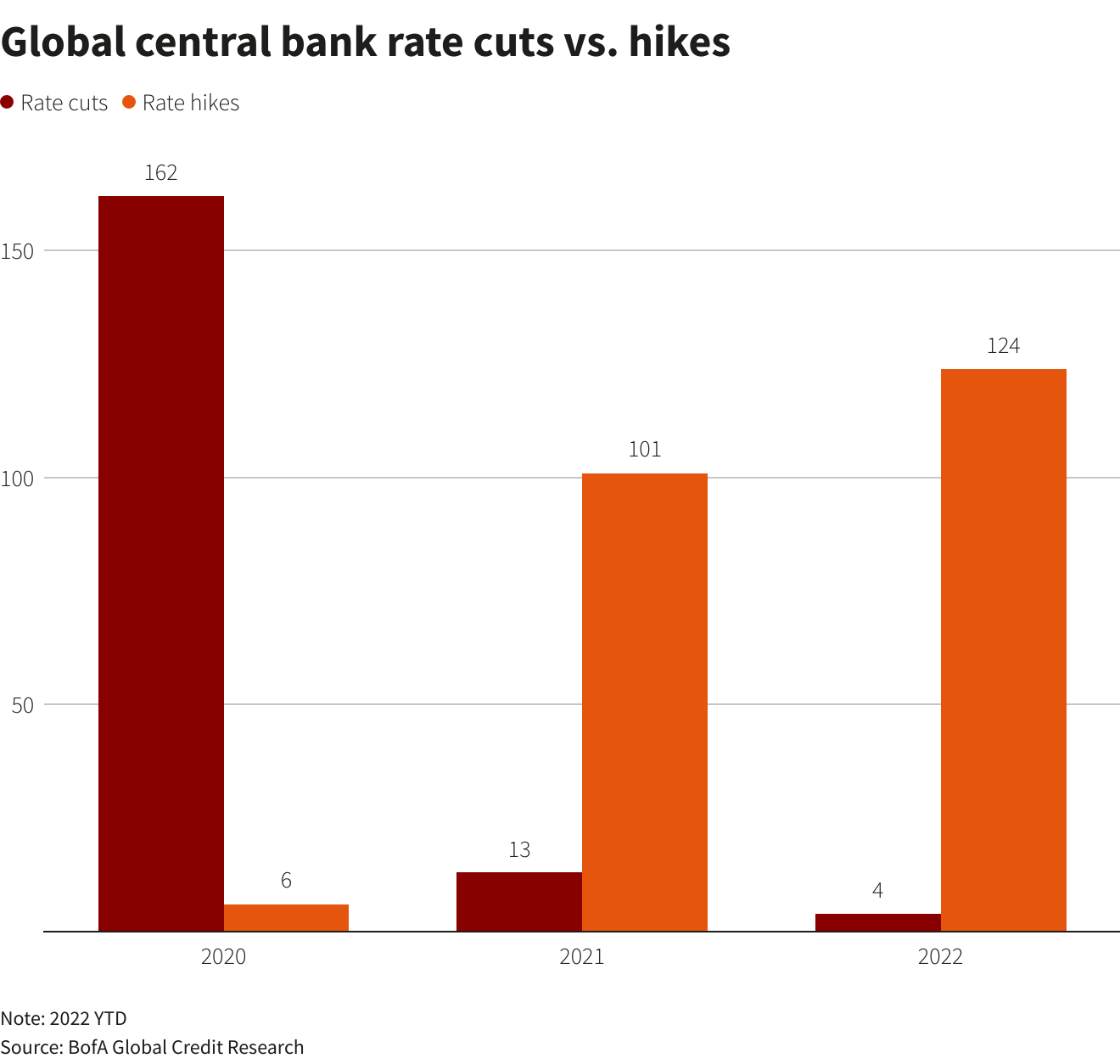

根据美国银行全球研究的数据,总体来看,今年以来全球央行已经加息124次,比去年2021年的加息次数还要多——101次疫情爆发的2020年,全球央行总共只加息6次

通胀影响下席卷全球的加息风暴已经让金融市场的许多风险资产处于岌岌可危的状态:标准普尔500指数上周下跌了5.8%,这是自2020年3月新冠肺炎疫情扰乱市场以来的最大单周跌幅,加密货币几乎经历了全线崩溃的明斯基时刻——比特币的价格在周末一度跌破18000美元。

但是,从目前的市场预期来看,目前的紧缩风暴很可能只是一切的开始,人们甚至可能还没有熬过这个紧缩周期的上半场...

全球央行加息预期:未来一年启动200个基点。

未来一年全球主要央行会增加多少次。也许没有什么比下图更明显了:

注:利率互换市场的隐含利率定价

从美联储,欧洲央行,英国央行,到加拿大央行,澳洲联储,新西兰联储,上述六大全球央行未来一年很可能都将启动至少200个基点...

其中,美联储的政策路径无疑是最广为人知的根据芝加哥商品交易所的美联储观察工具,联邦基金利率在今年年底前升至3.5%的概率为44.6%一周前,这个概率还不到1%

事实上,这一市场预期接近美联储自己做出的利率位图预测6月份的最新位图显示,美联储官员预计利率将在12月前升至3.4%,到2023年底升至3.8%,这将是自2008年初美国经济处于金融危机风口浪尖以来的最高水平

而且由于欧洲央行本月早些时候的决定明确了今年夏天的紧缩行动,市场也调整了对欧洲央行加息的押注——目前预计欧洲央行将在7月加息25个基点,并在9月的会议上至少再加息50个基点一些经济学家认为,欧洲央行上个月宣布的创建一种新工具来抑制债券市场波动的计划,应该会给该行更多空间在必要时加息

市场目前预计,到2023年7月,欧洲央行将加息272个基点,届时基准利率将达到2.1%左右相比之下,6月初,市场将欧洲央行直到2024年初的利率定价为仅1.5%

值得一提的是,未来主要发达经济体央行中加息最快的可能出现在澳大利亚。

目前,澳洲联储的基准现金利率为0.85%,但激进的市场定价为澳洲联储明年初加息至4%做好了准备,尽管澳洲联储自己对峰值利率的指导仅为2.5%左右与许多主要央行一年只有8次利率决议相比,澳洲联储一年有多达11次利率会议,利率市场现在预计年内剩余6次会议可能每次加息50个基点

全球主要央行的政策制定者最近纷纷加息,部分原因是他们未能关注通胀攀升至数十年高位的危险趋势即使他们最终承认价格压力不再短暂,开始勇敢追赶,可能后悔也来不及了

在央行严厉的紧缩风暴下:全球市场动荡难息。

根据高盛编制的一项指数,利率上升,油价飙升和金融市场动荡都造成了2009年以来最紧张的金融形势利用高盛汇率,股市波动和借贷成本,编制了当前市场上应用最广泛的财务状况指数

金融形势的收紧可能导致企业和家庭减少支出,储蓄和投资计划高盛表示,在这种情况下,100个基点的收缩可能会使第二年的经济增长率下降1个百分点

这一切很大程度上导致了目前全球市场的疯狂波动最近几周,人们越来越担心美联储激进的加息路线会将美国经济推入衰退,并重创股市

上周,标准普尔500指数正式进入较历史峰值下跌逾20%的技术性熊市区域,斯托克欧洲600指数今年也下跌了约17%,就连远离紧缩风暴中心的日经225指数今年也下跌了约10%。

利率的预期变化也引发了债券和外汇市场的大幅波动跟踪美国国债波动的美国银行MOVE指数处于2020年3月以来的最高水平,而衡量外汇市场波动预期的德意志银行货币波动指数今年也大幅上升

事实上,对于全球许多年轻的交易员来说,他们整个职业生涯中可能没有经历过像当前这样激进的加息周期他们在经验和履历上的严重缺失,让他们在面对当前的市场风暴时,更加无所适从

瑞银全球财富管理首席投资官Mark Haefele表示,伴随着各国央行采取更加积极的货币政策,全球经济增长和股市的阻力正在增加经济衰退的风险在上升,美国经济实现软着陆的挑战似乎越来越大

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

相关内容

- 从理念到实践:ESG生态大会点燃可持续社会价值创新之火(2023-12-05)

- 链游板块迎来「小阳春」,Space AI率先布局GameFi(2023-12-05)

- 奋楫扬帆开新局 凝心聚力谱新篇(2023-12-04)

- 宗泽后的隐藏王牌(2023-12-04)

- ManageEngine卓豪丨计算机保修管理功能助力企业IT(2023-12-04)

- 美味好吃才是硬道理!川盛合创打造优质便捷美蛙鱼头底料(2023-12-04)

- ManageEngine卓豪入选《2023 Gartner应(2023-12-04)

- 公益福彩 与爱同行 2023“走进福彩公益金资助项目”活动在(2023-12-03)

- 2023年度中国直播电商行业合规工作座谈会在京召开(2023-12-02)

- 尚学优职靠不靠谱 尚学优职(广州)在线科技:引领原画师培训创(2023-12-01)

- 官宣!瑞士国宝级抗衰品牌NIANCE妮瑞斯进军中国(2023-12-01)

- 《国际生态力经济高峰论坛》第二次筹备会暨《负熵医学健康产业综(2023-12-01)

- 中国科学院博士团队领衔研发的干眼症药物研发有了新进展(2023-12-01)

- 福达数科建立上海运营中心,提升香料服务效率和市场影响力(2023-12-01)

- 微生态平衡与慢病研讨会:聚焦慢病精准管控,共谋民众健康未来(2023-11-30)

- 潜力无限!未来10年,通用航空有望成新兴经济增长点(2023-11-30)

- 冬日严寒 你的好朋友“火锅”已上线(2023-11-30)

- 美亚蓄能召开论坛会共享最新成果,纳米相变蓄能材料助力绿色未来(2023-11-30)

- 2023第九届医疗器械供应链年会在成都举办(2023-11-30)

- ManageEngine卓豪丨 远程办公和密码管理的好伴侣(2023-11-30)