超200亿!又见光伏超大合同相当于公司总市值!

管理层刚打完宝能系大战的CSG A,得到了一份大礼。

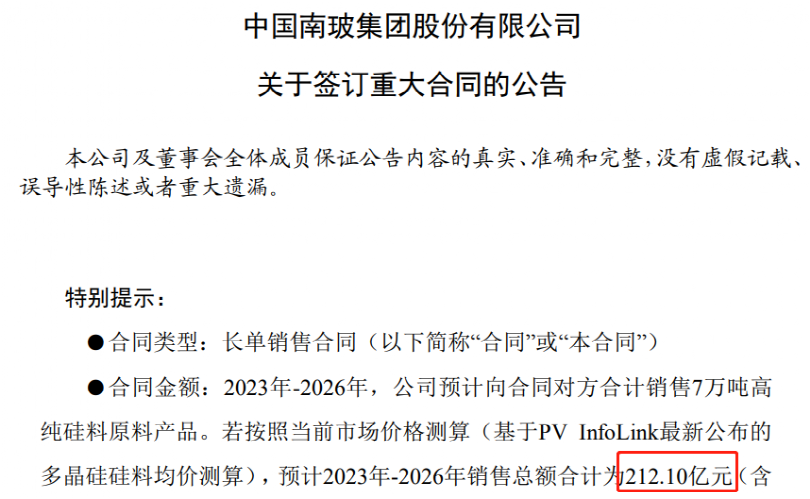

9月13日晚间,CSG A发布公告称,最近几天与天合光能签署高纯硅材料合作协议根据合同,天合光能预计将于2023年至2026年向该公司购买7万吨高纯硅材料

预计合同销售总额为212.1亿元,而公司最新市值仅为212.2亿元2022年上半年,公司硅产品贡献的营收不足11亿元此外,公司目前的高纯晶体硅年产能为10000吨,这一超大型合同相当于其现有产能的7倍

最近光伏行业频频出现超大型合同7月,通威公布两笔多晶硅销售大合同,总金额1200亿元8月26日和9月9日,晶科能源相继宣布2000亿级硅材料采购合同,总金额超过2000亿元

CSG公司历史上最大的采购合同

根据CSG A和天合光能的公告,该销售协议为长期销售合同基于这份合同,CSG A预计将在2023年至2026年向对方出售7万吨高纯硅原料按照目前的市场价格,预计2023—2026年总销售额为212.1亿元

同时,公司提示合同履行期较长本合同履行过程中,行业政策调整,市场环境变化,双方经营策略调整等不可预见或不可抗力因素可能导致本合同不能按期或全部履行此外,预计销售总额未考虑合同履约风险,高纯硅材料未来市场价格等影响因素,存在一定的不确定性

中国基金报记者追溯过往公告这是CSG A有史以来签订的最大单笔采购合同,该公司上一笔超级合同发生在2020年8月,当时隆基绿色能源旗下多家子公司计划在5年内采购65亿元光伏玻璃

计划发行可转债,每年投资5万吨。

CSG实际上是中国光伏产品制造领域最早的企业之一。

2022年中报显示,目前其宜昌生产基地具备高纯晶体硅10000吨/年,硅片2.2GW/年,铸锭提纯用材料7200吨/年的生产能力,东莞生产基地具备电芯0.6GW/年,组件0.6GW/年的产能,深圳光伏控股139MW光伏电站。

2022年上半年,公司太阳能及其他业务营业收入合计14.34亿元,同比增长225.49%,净利润2.82亿元,同比增长其中贡献营收大头的是硅产品,营收10.7亿元

今年6月,公司宣布拟在青海建设年产5万吨高纯晶体硅生产线,总投资约45亿元,建设周期20个月项目建成投产后,预计年均销售收入33.89亿元,年均净利润8.63亿元项目投资的预期回收期为5.19年,财务内部收益率为28.64%

当时CSG A董事会认为,预计未来光伏行业将继续快速发展,高纯晶体硅需求将继续增加,上游企业需要扩大产能该项目可以扩大现有光伏产业链的优势,进一步提升新能源领域的整体竞争力

目前,该可转债已获得董事会和股东大会批准,尚未公告监管部门批准。

超大型光伏合同今年屡见不鲜。

虽然200多亿元的大合同创造了CSG A的历史最高,甚至追平了公司总市值,但放到今年火热的光伏赛道上,也只能算是小巫见大巫了通威股份等大魔女轻松收获数千亿大单

日前,通威股份发布公告称,公司4家子公司最近几天与柯美硅能签订多晶硅长期销售合同柯美硅能预计将于2022年至2027年向公司采购总计25.61万吨多晶硅产品,预计总销售额约为644.1亿元

同日,梁爽节能发布公告称,公司全资子公司梁爽硅材与通威股份四家子公司签订多晶硅购销框架协议,合同约定买方于2022年至2026年向卖方采购约22.25万吨多晶硅,预计采购金额约560亿元这样两个订单合计1204.1亿元,而通威去年的营收只有600多亿元

日前,晶科能源也发布公告称,2023年至2030年,晶科能源及子公司将向新特能源采购原生多晶硅33.6万吨,预计采购金额1020.77亿元时隔不到两周,9月9日,晶科能源再次发布公告,向通威股份相关子公司采购约38.28万吨多晶硅产品,预计合同总金额约1033.56亿元合同日期为2022年9月至2026年12月,实际购买价格按月协商

去年以来,太阳能级硅材料价格高烧不退,致密多晶硅材料均价从2021年初的8.76万元/吨攀升至目前的30万元/吨,涨幅超过240%在此背景下,光伏产业链下游巨头正试图通过锁定数量不锁定价格,按月谈判,分批采购等方式,保证多晶硅原料的长期稳定供应

前海证券分析师段小虎表示,2000—2022年上半年多晶硅的历史价格和供需情况,以及历史上的三次大幅涨价,都是硅材料及其下游环节供需失衡造成的目前头部硅材料企业处于扩产周期,新增产能有限下游需求的持续增加导致硅料价格进入新一轮上涨周期,因此硅料价格持续上涨至近十年来的新高

根据测算,保守预计2022年全球光伏硅市场空间将达到64.88万吨,同比增长+45.1%在当前多晶硅供需偏紧的格局下,看好具有产能优势,盈利能力较高的硅龙头企业

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

相关内容

- 从理念到实践:ESG生态大会点燃可持续社会价值创新之火(2023-12-05)

- 链游板块迎来「小阳春」,Space AI率先布局GameFi(2023-12-05)

- 奋楫扬帆开新局 凝心聚力谱新篇(2023-12-04)

- 宗泽后的隐藏王牌(2023-12-04)

- ManageEngine卓豪丨计算机保修管理功能助力企业IT(2023-12-04)

- 美味好吃才是硬道理!川盛合创打造优质便捷美蛙鱼头底料(2023-12-04)

- ManageEngine卓豪入选《2023 Gartner应(2023-12-04)

- 公益福彩 与爱同行 2023“走进福彩公益金资助项目”活动在(2023-12-03)

- 2023年度中国直播电商行业合规工作座谈会在京召开(2023-12-02)

- 尚学优职靠不靠谱 尚学优职(广州)在线科技:引领原画师培训创(2023-12-01)

- 官宣!瑞士国宝级抗衰品牌NIANCE妮瑞斯进军中国(2023-12-01)

- 《国际生态力经济高峰论坛》第二次筹备会暨《负熵医学健康产业综(2023-12-01)

- 中国科学院博士团队领衔研发的干眼症药物研发有了新进展(2023-12-01)

- 福达数科建立上海运营中心,提升香料服务效率和市场影响力(2023-12-01)

- 微生态平衡与慢病研讨会:聚焦慢病精准管控,共谋民众健康未来(2023-11-30)

- 潜力无限!未来10年,通用航空有望成新兴经济增长点(2023-11-30)

- 冬日严寒 你的好朋友“火锅”已上线(2023-11-30)

- 美亚蓄能召开论坛会共享最新成果,纳米相变蓄能材料助力绿色未来(2023-11-30)

- 2023第九届医疗器械供应链年会在成都举办(2023-11-30)

- ManageEngine卓豪丨 远程办公和密码管理的好伴侣(2023-11-30)