首套房商贷利率下限下调如何影响买房?各地降房贷利率空间打开

日前,中国人民银行,银保监会发布《关于调整差别化住房信贷政策有关问题的通知》。

《通知》显示,对贷款购买普通自住房的居民家庭,首套商业性个人住房贷款利率下限调整为不低于相应贷款市场报价利率减20个基点,第二套商业性个人住房贷款利率政策下限按现行规定执行。

《通知》提到,在全国统一贷款利率下限的基础上,人民银行和银监会各派出机构按照因城施策的原则,引导省级市场利率定价自律机制, 并根据辖内城市房地产市场形势变化和市政府调控要求,自主确定辖内城市首套房和二套房商业性个人住房贷款利率下限。

《通知》指出,此举是为了坚持房子是用来住的,不是用来炒的定位,全面落实房地产长效机制,支持各地因地制宜完善房地产政策,支持刚性和改善性住房需求,促进房地产市场平稳健康发展。

首套商业性个人住房贷款有什么变化。

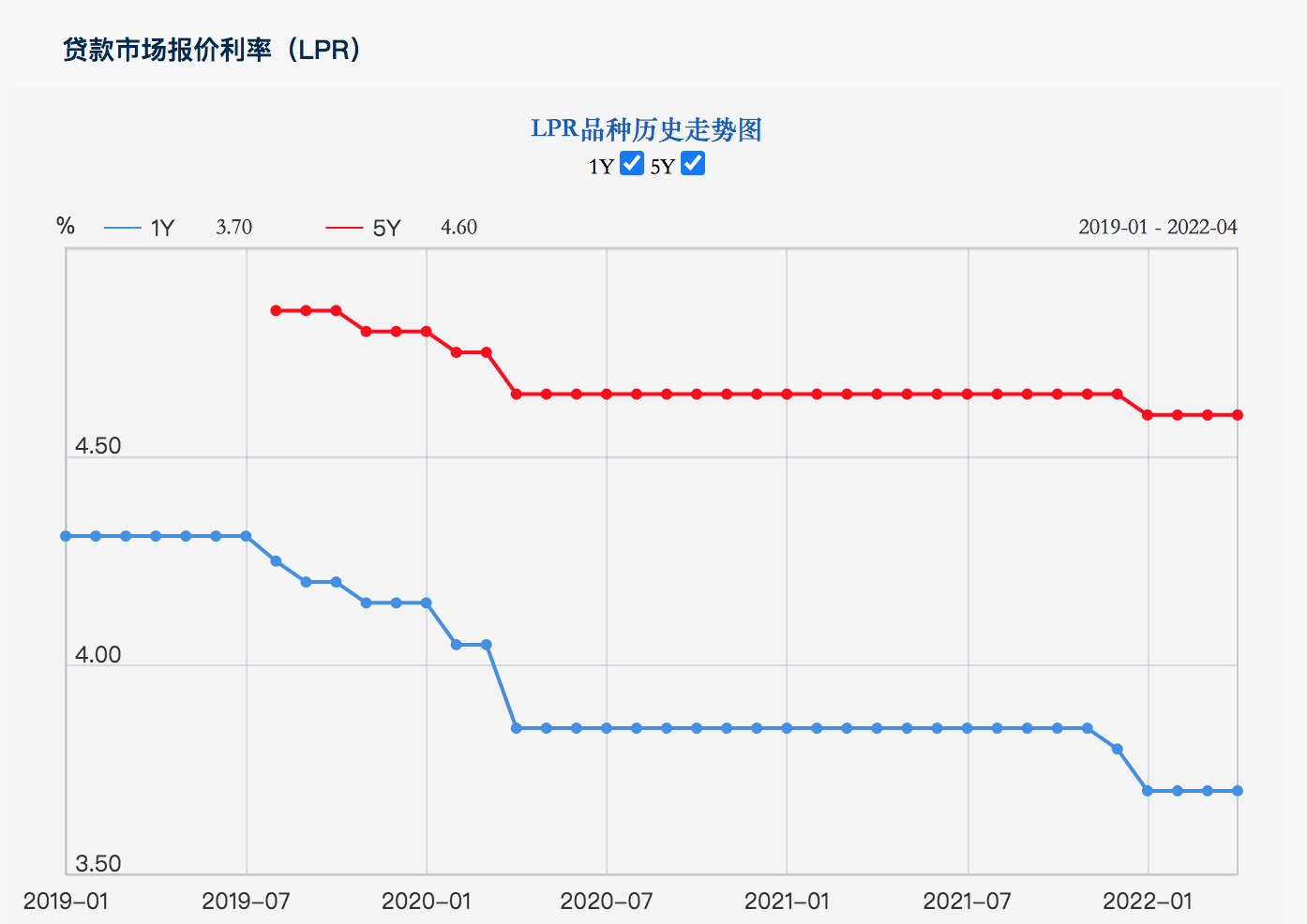

日前,中国人民银行授权全国银行间同业拆借中心宣布,2022年4月20日,贷款市场报价利率一年期为3.7%,五年期及以上为4.6%,连续三个月不变。

按照此前规定,新发放首套个人住房贷款利率不得低于相应期限term,二套个人住房贷款利率不得低于同期LPR加60个基点。

根据新政,首套商业性个人住房贷款利率下限调整为不低于相应期限贷款市场报价利率减20个基点,即首套个人住房贷款利率不低于4.4%,二套个人住房贷款利率不变,下限为5.2%。

以一套普通自住住房为例,贷款金额100万,等额本息计算,贷款期限30年按原首套个人住房贷款利率下限4.6%计算,每月还款额约为5126.44元,利息合计84.55万元,按照新政4.4%的下限计算,每月还款额为5007.61元,利息合计80.27万元那么,一年可以省下1425元左右,30年可以省下42800元

华夏研究院指数部市场研究总监陈文静表示,全国统一下限调整后,各地下调房贷利率的空间将进一步打开预计各地将结合当地实际调整房贷利率,降低购房成本,提高购房意愿此前,苏州,广州等城市的部分银行已将优质客户的房贷利率下调至4.6%的最低基准线,对市场情绪起到了积极的推动作用未来预计会有更多城市将房贷利率下调至最低要求,促进住房需求释放,热点城市市场有望逐步企稳回升

对房地产市场有什么影响。

易居研究院智库中心研究总监严跃进提到,根据新政,实际上可以在5年LPR的基础上下调20个基点这相当于银行有降息空间当然,实际过程中是否会达到4.4%也要看银行和当地情况目前主流的贷款利率基本都在5%左右

RealData 4月20日发布的重点城市主流房贷利率最新数据显示,其监测的103个重点城市主流首套房贷利率为5.17%,二套房贷利率为5.45%,平均放款周期为29天,较上月缩短5天。

中泰证券研究所首席分析师兼政策组负责人杨昌指出,降低住房贷款利率反映了提振房地产市场需求的意图在4月29日的中央政治局会议上,提出防疫情,稳经济,保发展,特别是促进房地产市场平稳健康发展目前,房地产市场的需求相对疲软降低住房贷款利率有利于降低购房成本,助推需求边际改善

杨昌指出,政策重点调整首套房贷款利率,下限在5年期LPR基础上下调20个基点,按照5年期LPR4.6%的4.6%计算,政策强调二套房商业性个人住房贷款利率政策下限按现行规定执行 这扩大了第一套住房和第二套住房之间的贷款利差,并有助于避免在刺激第一套住房需求的同时增加投资投机需求。

同时,因城施策有利于精准调控政策强调各城市自主确定辖区内各城市首套和二套住房商业性个人住房贷款利率下限对于一些人口流入量大,住房需求刚性的城市,可以根据自身条件采取不同的加分方式,有利于精准调控需求释放,防止房价快速上行的压力

安居客房地产研究院分院院长张博表示,从央行和银监会的政策方向来看,就是要落实4月底政治局会议的相关精神,进一步加快因城施策支持合理住房的金融政策,重点保障刚需住房,满足合理改善需求,促进房地产行业良性循环,健康发展,实现稳地价,稳房价,稳预期的调控目标。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

相关内容

- 从理念到实践:ESG生态大会点燃可持续社会价值创新之火(2023-12-05)

- 链游板块迎来「小阳春」,Space AI率先布局GameFi(2023-12-05)

- 奋楫扬帆开新局 凝心聚力谱新篇(2023-12-04)

- 宗泽后的隐藏王牌(2023-12-04)

- ManageEngine卓豪丨计算机保修管理功能助力企业IT(2023-12-04)

- 美味好吃才是硬道理!川盛合创打造优质便捷美蛙鱼头底料(2023-12-04)

- ManageEngine卓豪入选《2023 Gartner应(2023-12-04)

- 公益福彩 与爱同行 2023“走进福彩公益金资助项目”活动在(2023-12-03)

- 2023年度中国直播电商行业合规工作座谈会在京召开(2023-12-02)

- 尚学优职靠不靠谱 尚学优职(广州)在线科技:引领原画师培训创(2023-12-01)

- 官宣!瑞士国宝级抗衰品牌NIANCE妮瑞斯进军中国(2023-12-01)

- 《国际生态力经济高峰论坛》第二次筹备会暨《负熵医学健康产业综(2023-12-01)

- 中国科学院博士团队领衔研发的干眼症药物研发有了新进展(2023-12-01)

- 福达数科建立上海运营中心,提升香料服务效率和市场影响力(2023-12-01)

- 微生态平衡与慢病研讨会:聚焦慢病精准管控,共谋民众健康未来(2023-11-30)

- 潜力无限!未来10年,通用航空有望成新兴经济增长点(2023-11-30)

- 冬日严寒 你的好朋友“火锅”已上线(2023-11-30)

- 美亚蓄能召开论坛会共享最新成果,纳米相变蓄能材料助力绿色未来(2023-11-30)

- 2023第九届医疗器械供应链年会在成都举办(2023-11-30)

- ManageEngine卓豪丨 远程办公和密码管理的好伴侣(2023-11-30)